W II połowie 2017 roku w końcu ruszyły konkursy związane z przyznawaniem dotacji z perspektywy budżetowej UE na lata 2014-2020. Kilka lat temu toczono dyskusję, czy samorządy stać na wkłady własne, zwłaszcza w związku z wprowadzeniem nowego wskaźnika limitacji zadłużenia opisanego przez art. 243 ustawy o finansach publicznych. W tym artykule pokażę z użyciem prostej miary ryzyka finansowego, że samorządy są w stanie pozyskać i spłacić nowe zadłużenie o wartości ponad 40 mld zł. Suma zadłużenia wyniosłaby wtedy niemal 110 mld zł! Najnowszy artykuł Mariusza Gołaszewskiego we “Wspólnocie” do pobrania tutaj.

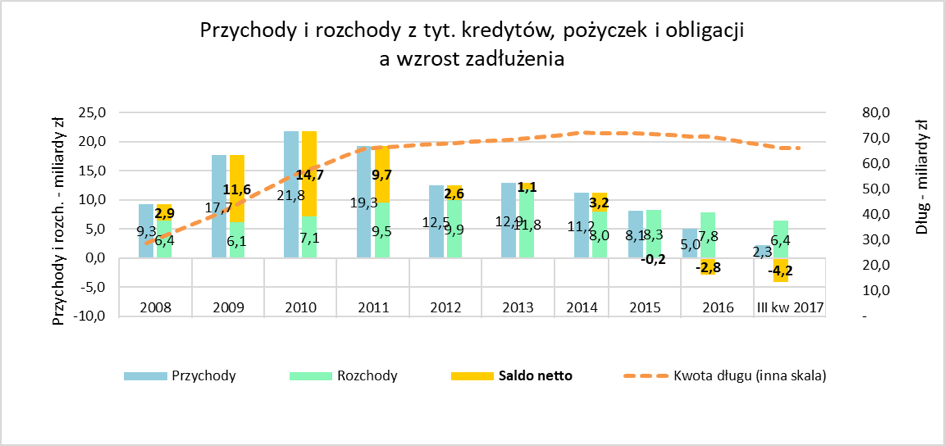

Jeśli spojrzymy na wykres obrazujący wzrost zadłużenia między latami 2008 a 2016 (poprzednia perspektywa budżetowa) to widzimy, że gwałtowny wzrost zadłużenia rozpoczął się w roku 2008, kiedy zadłużenie wynosiło 28 mld zł. Zadłużenie rosło dynamicznie przez kolejne 3 lata i ustabilizowało się w roku 2011 na poziomie 65 mld zł. Wartość szczytową osiągnęło w 2014 r. na poziomie 72 mld zł, by na koniec III kw. 2017 roku (najświeższe dane) spaść do 66,1 mld zł. Niewykluczone, że na koniec 2017 roku okaże się trochę wyższe, ponieważ w IV kwartale zadłużenie zazwyczaj rośnie.

Jak wspomniałem, najszybszy przyrost nastąpił w latach 2008-2011, kiedy zadłużenie wzrosło z 28 do 65 mld zł, a więc o 37 mld zł. Przyjmując, że w obecnej perspektywie może być podobnie, postawmy pytanie, czy samorządy na to stać?

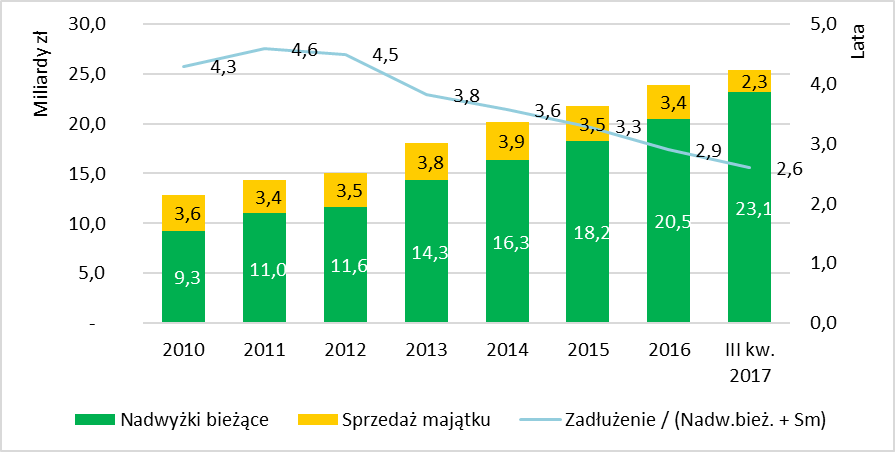

Żeby na nie odpowiedzieć, zastanówmy się najpierw, skąd samorządy biorą pieniądze na spłatę długu? Jeśli popatrzymy na poszczególne kategorie dochodowe, to łatwo dojdziemy do wniosku, że dotacji przeznaczyć na spłatę długu nie można, subwencji zazwyczaj nie starczy, a środki na spłatę długu będą de facto pochodzić z dochodów własnych po opłaceniu kosztów zadań własnych przez samorząd. Kategoria ta to nic innego jak nadwyżka bieżąca (kolumna 8.1 w WPF), czyli różnica między dochodami bieżącymi a wydatkami bieżącymi (nie mylić z nadwyżką czy deficytem całego budżetu, a więc zawierającego część inwestycyjną). Dodatkowo samorządy, które mają istotne dochody ze sprzedaży majątku mogą je także przeznaczyć na spłatę długu. Te dwie wartości (nadwyżka bieżąca i sprzedaż majątku) tworzą zresztą wartości po prawej stronie wzoru z art. 243 uofp, a więc ich analiza jest słuszna także w kontekście spełniania wymogów ustawowych limitacji zadłużenia.

Kolejny wykres pokazuje wzrost omawianych wyżej wartości, tj. nadwyżki bieżącej i sprzedaży majątku w latach 2010-2016. Widzimy na nim, że nadwyżka bieżąca, a więc też zdolność do spłaty długu przez samorządy, wzrosła w tym okresie ponad dwukrotnie (z 9,3 do 20,5 mld zł). Warto dodać, że nadwyżka bieżąca po III kw. 2017 r. wyniosła nawet ponad 23 mld zł, a więc dalej dynamicznie rośnie! Sprzedaż majątku utrzymywała się stabilnie w wysokości ok. 3,5-3,9 mld zł rocznie, a więc nie spełniły się obawy, że wprowadzenie sprzedaży majątku do wyliczenia limitu zadłużenia od 2014 roku spowoduje wyprzedaż majątku jst. Nie jest ona szczególnie wyższa niż w latach 2010-2013.

Opracowanie własne na podstawie danych z Ministerstwa Finansów

Wykres pokazuje jeszcze dodatkową miarę: stosunek zadłużenia jst do sumy nadwyżki bieżącej i sprzedaży majątku w poszczególnych latach. Nazwijmy ją wskaźnikiem pokrycia długu. Miara ta szacuje, w ile lat polskie samorządy są w stanie spłacić całe zadłużenie, gdyby przeznaczyły na to w całości środki z nadwyżek bieżących i sprzedaży majątku i jest wyrażona w latach. Im wartość niższa tym zadłużenie niższe w stosunku do zdolności kredytowej. Na wykresie widać, że wskaźnik pokrycia długu był najwyższy w 2011 (4,6 roku) a najniższy na koniec 2016 (2,9 roku). Na III kw. 2017 miara ta wyniosłaby tylko 2,6 roku! Co to oznacza?

Oznacza to, że ryzyko związane z zadłużeniem jst jest najniższe w całej obecnej dekadzie. W ostatnich latach (od 2011 roku) zadłużenie istotnie nie rosło, a zdolność do jego obsługi praktycznie się podwoiła.

Gdyby przyjąć nawet, że nadwyżki bieżące i sprzedaż majątku w samorządach nie będą rosnąć, to wzrost zadłużenia do 110 mld zł na koniec 2020 r. (a więc ok 40 mld zł więcej niż na koniec 2016 roku) oznaczałby jedynie powrót do poziomów średniego czasu spłaty długu już przez samorządy osiągniętego w 2011 roku. W kolejnych latach było widać, że samorządy generalnie z takim zadłużeniem sobie poradziły.

Gdyby jednak przyjąć, że w kolejnych latach nadwyżki będą rosły w tempie 12% rocznie, jak to miało miejsce dotychczas, to wysokość zadłużenia na koniec 2020 roku mogłaby wynieść nawet 164 mld zł i ciągle miara ryzyka z 2011 nie byłaby przekroczona.

Warto na koniec wspomnieć, że obsłużenie takich poziomów zadłużenia wymagać będzie od samorządowców dużej ostrożności i stosowania odpowiednich instrumentów finansowych a sytuacja w poszczególnych samorządach może nie wyglądać tak optymistycznie, jak przedstawiłem powyżej. Ogólnie jednak biorąc pod uwagę rosnące dochody bieżące samorządów jestem pozytywnie nastawiony do możliwości absorpcji całości środków pomocowych UE dostępnych dla samorządów na lata 2014-2020.

Mariusz Gołaszewski

Ekspert i praktyk rynku kapitałowego z ponad 15-letnim stażem, w szczególności w zakresie finansowania długu samorządowego. Ekspert w dziedzinie Zarządzania Ryzykiem, posiadacz dyplomu Professional Risk Manager i ACCA. Szkoleniowiec i wykładowca akademicki. Prezes Zarządu Aesco Group, instytucji zajmującej się opracowywaniem rozwiązań dla jst w zakresie zarządzania finansami i zadłużeniem.